Дисклеймер: статья написана из любопытства и интереса, является личным мнением автора и не предназначена для принятия решений о инвестициях. Для этих целей примите личные меры должной осмотрительности, не совершайте глупостей и не вкладывайте денег больше, чем можете себе позволить потерять.

Дисклеймер 2: нет никаких гарантий, что доходы в будущем будут похожи на доходы в прошлом, а предыдущий рост не указывает на будущий. Я понимаю. Я уже говорил, что это из чистого любопытства? Не относитесь к этому как к строгой науке, для этих целей я бы опубликовал научную статью, а не публикацию в блоге с гифами и мемами. Take it easy:)

Однако, в конкретном случае с bitcoin, я (автор оригинального текста, это перевод) считаю, что bitcoin — это «правильные, крепкие» деньги, а фиатные — нет. Поэтому, если вы считаете также и таких людей достаточное количество, это может стать причиной того, что будущие доходы будут похожи на доходы в прошлом.

Это будет всего лишь 5-минутное приключение.

Я делаю простую симуляцию методом Монте-Карло по ежедневным приростам долларовой цены биткойна, чтобы попытаться узнать, какова будет его самая вероятная цена к концу 2018 года. Вы можете найти весь код, используемый мной для этого, на GitHub.

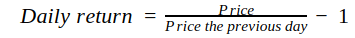

Прирост в нашем случае — это то, насколько цена изменилась от одного наблюдения к следующему. Когда мы изучаем ежедневные данные, прирост будет рассчитываться ежедневно. Существует несколько формул. Для наших целей будет достаточно простейшей:

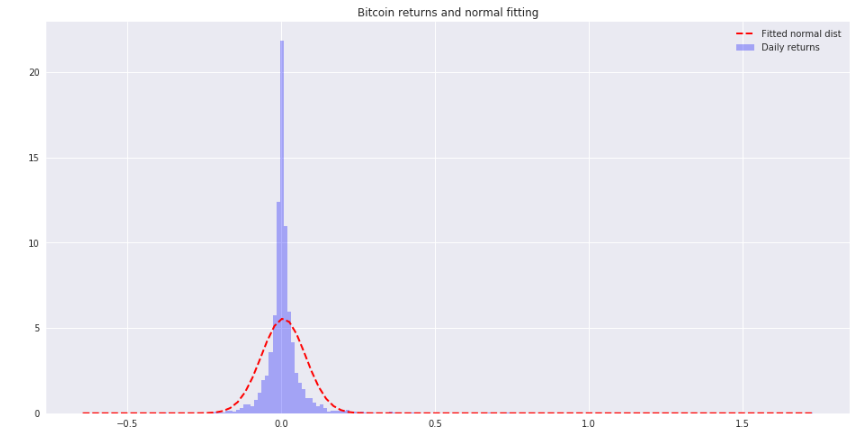

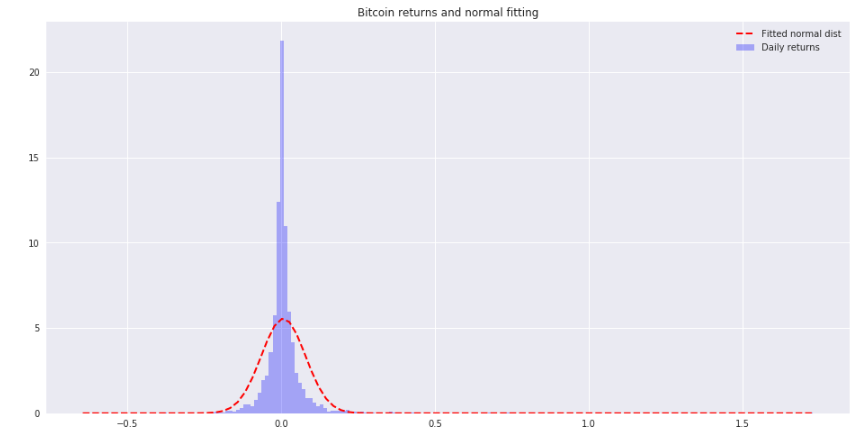

В идеальном мире ежедневный прирост стоимости финансовых активов будет укладываться в нормальное распределение, но реальность далека от этого, а фактические ежедневные приросты имеют более «тяжелые» хвосты. Что это значит? Это означает, что экстремальные события имеют более высокую вероятность, чем прогнозируется с помощью нормального закона распределения. Распределения не похожи друг на друга, как вы можете видеть ниже.

Здесь вы с трудом разглядите разницу между хвостами, но поверьте мне, хвосты распределения приростов цены биткойна более толстые.

Согласно Википедии, методы Монте-Карло — это общее название группы численных методов, основанных на получении большого числа реализаций стохастического (случайного) процесса, который формируется таким образом, чтобы его вероятностные характеристики совпадали с аналогичными величинами решаемой задачи.

В принципе, для симуляции методом Монте-Карло в области финансов мы предполагаем, что будущее поведение цены актива будет аналогично его прошлому поведению, и мы генерируем много случайных версий этого будущего, так называемых случайных блужданий, подобных прошлому. Это делается с использованием случайных выборок из прошлых наблюдений для создания каждого из этих новых случайных блужданий.

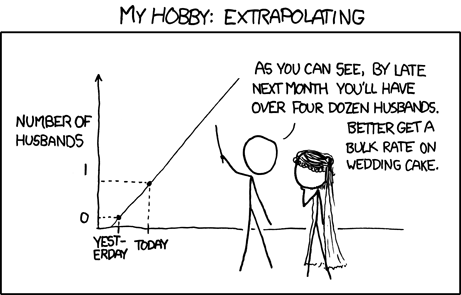

Предполагается, что будущее будет похоже на прошлое. Смело и может быть очень неверно, но это все, что есть. Я думаю, что это лучше, чем ничего ¯ \ _ (ツ) _ / ¯ (источник комикса)

Чтобы построить каждое из случайных блужданий в нашем симуляторе, мы будем брать приросты из случайной выборки ежедневных приростов цены с 2010 года по сегодняшний день, добавлять по одному приросту для каждого дня в будущем и умножать их кумулятивно, чтобы получить варианты прироста цены до 31 декабря 2018 года. Мы умножим текущую цену биткойна на полученные значения случайного блуждания прироста цены, чтобы получить моделируемые будущие цены. Это будет сделано 100000 раз. В итоге мы увидим распределение 100000 вариантов прогнозных цен в конце года, полученных этими случайными блужданиями.

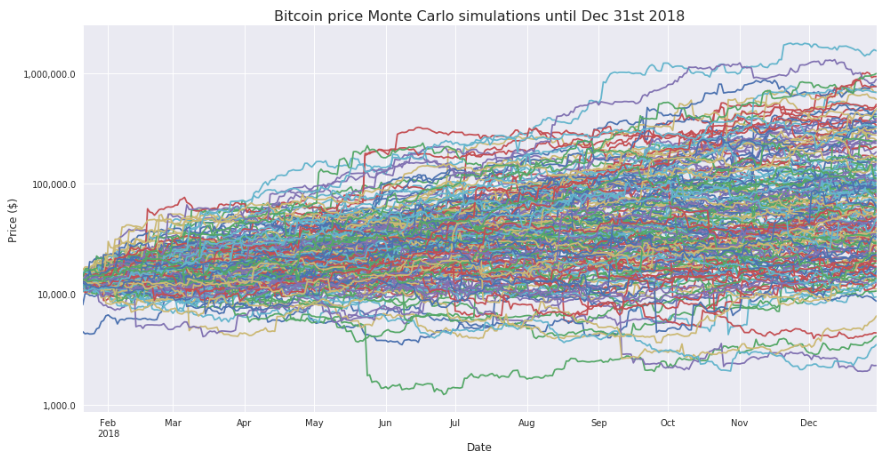

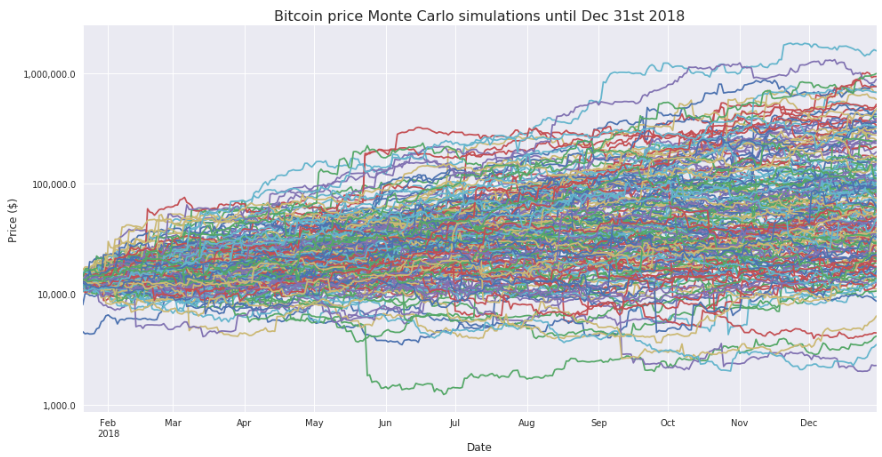

Первые 200 случайных блужданий выглядят так:

Этот график даёт нам мало информации, так как экспоненциальный рост в некоторых случайных блужданиях сделал масштаб графика слишком крупным, в то время как большинство случайных блужданий оканчивались на порядки ниже случайного блуждания с максимальной итоговой ценой. Логарифмическая шкала для вертикальной оси поможет нам лучше понять, что происходит:

Как мы видим, конечная цена в большинстве случайных блужданий составляет от 10 до 100 тыс. долларов. Теперь было бы неплохо увидеть гистограмму, показывающую распределение окончательных прогнозов цен во всех 100000 случайных блужданий, которые мы создали ранее. Вот она:

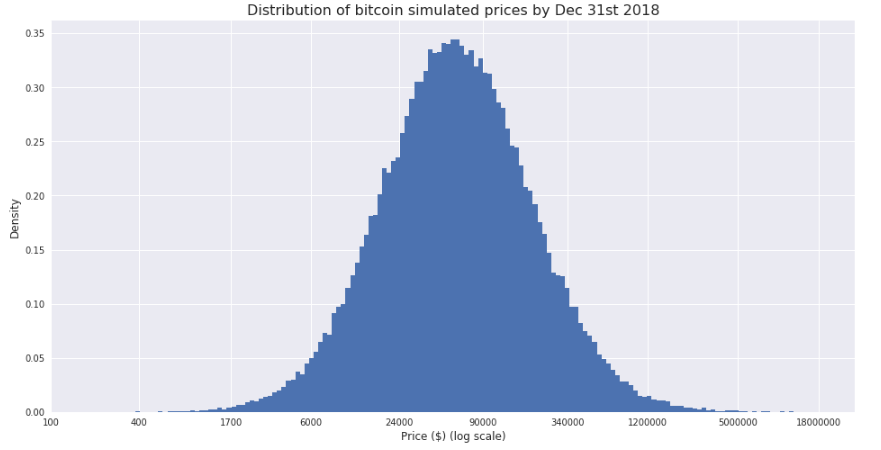

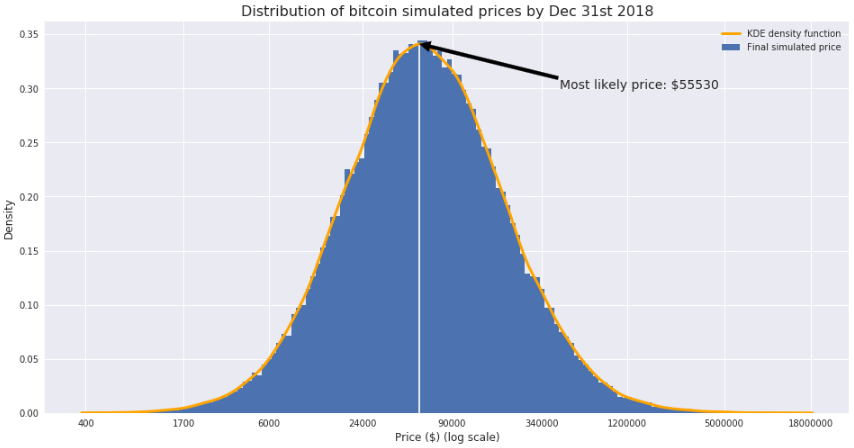

Мы сталкиваемся с той же проблемой, что и раньше. Мы не можем делать какие-либо выводы из этого графика. Перестроим его с использованием логарифмической шкалы для горизонтальной оси. Таким образом, выглядит намного лучше:

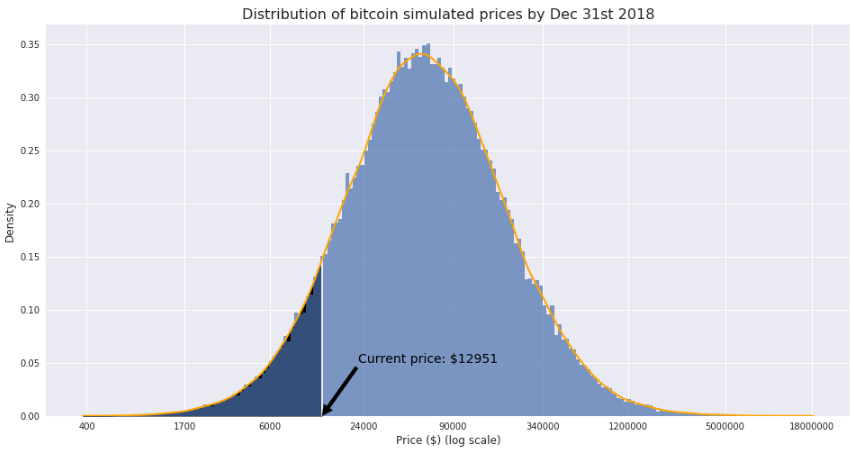

Похоже, что наиболее вероятная цена составляет от $ 24K до $ 90K. Чтобы точнее найти эту цену, мы могли бы сделать несколько вещей. Первая — просто вычислить медиану: $ 58843. Другим вариантов является нахождение функции плотности вероятности и расчёт цены, соответствующей максимуму этой функции. Результат этого показан ниже:

Оценки по наиболее вероятной цене аналогичны и обе выше 50 тыс. долларов.

Важно отметить, что эту оценку не нужно брать отдельно, её лучше использовать в качестве способа найти доверительные интервалы, в которых с определенной вероятностью будет будущая цена. В этом случае 80%-ный доверительный интервал для цены биткойн будет иметь границы от 13200 до 271277 долларов. Другой способ взглянуть на это заключается в том, что вероятность того, что цена в конце года будет ниже 13200, будет равна вероятности того, что цена будет выше 271277 долларов (если цена будет двигаться в будущем так же, как и в прошлом).

Теперь, когда мы знаем функцию плотности вероятности, мы могли бы, например, вычислить вероятность того, что цена к концу года будет ниже определенного уровня.

В частности, если мы хотим рассчитать вероятность того, что эта цена будет равна или ниже сегодняшней (20 января 2018 года), нам просто нужно рассчитать значение интегральной функции распределения (затененную область на следующем рисунке):

Чему равна вероятность? 9,84%.

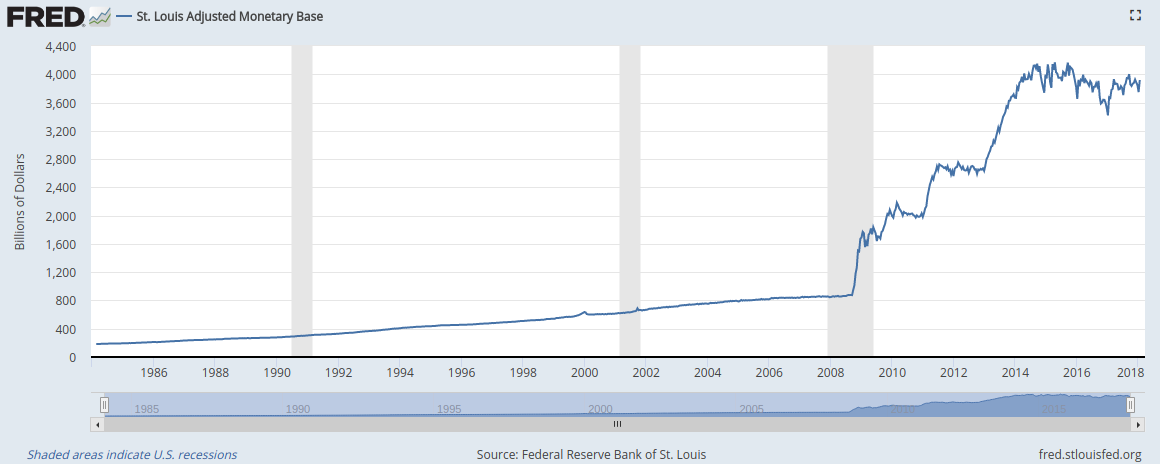

Да, знаю. Ничто не может продолжать расти всегда, и тот факт, что это произошло в прошлом, не означает, что это произойдет в будущем. Ниже приведена диаграмма описывающая другой актив, который также сильно вырос в прошлом.

Денежная база является наиболее ликвидной частью денежной массы США. Она включает в себя банкноты, чеки и банковские депозиты. И вы больше верите в то, что США могут постоянно печатать деньги «из воздуха»?

Этот текст показался нам интересным в образовательных целях, так как хорошо описывает применение метода Монте-Карло на примере, который является актуальным. Однако, стоит отметить, что ожидать, что поведение цены биткойна будет аналогичным росту в прошлом скорее ошибочно, чем верно.

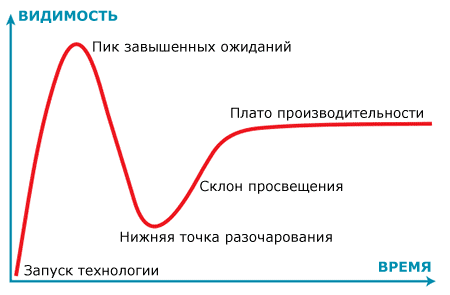

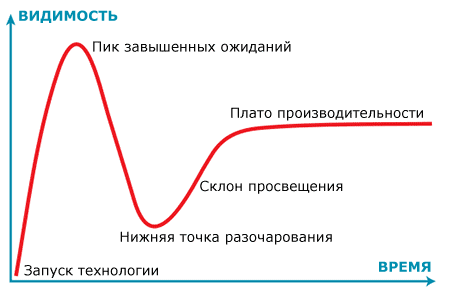

В 1995 году исследовательская компания Gartner предложила hype cycle — кривую зрелости технологии, графически представляющую стадии, через которые проходит технологическое новшество в ходе своего становления.

Данный феномен наблюдается при появлении любой новой техники и технологии, будь то появление планшетов на рынке или внедрение технологии блокчейн.

Как можно видеть, кривая состоит из пяти фаз:

«Запуск технологии» — первая фаза цикла: технологический прорыв, запуск проекта внедрения, который обещает желанные цели и решение многих проблем (хорошо если не всех)

«Пик завышенных ожиданий» — общественный ажиотаж приводит к чрезмерному энтузиазму и нереалистичным ожиданиям. Успешное применение технологии возможно, но обычно неудач больше, чем успехов.

«Нижняя точка разочарования» — технология не в состоянии соответствовать ожиданиям и быстро гасит энтузиазм. Начинают появляться разные «уважительные» причины, которые препятствуют ходу проекта.

«Склон просвещения» — тут начинаются встречи, пересмотры некоторых идей или задач, корректировки хода проекта, иногда многие задачи, которые казались важными и нужными в начале, тут отметаются, но появляются смежные задачи, которые обнаруживаются в ходе проекта и решение которых дает больше преимущества для организации.

«Плато производительности» — преимущества технологии становятся очевидными и признаются всеми. Технология стабильна и эволюционирует во второе и третье поколение. Окончательная высота плато зависит от того, насколько широко технология применяется.

Подробнее статья на Хабре.

Технологии и их место на кривой по мнению Gartner в 2017 году вы можете видеть на графике. Форма этой кривой говорит о том, что продолжение роста цены биткойн аналогично прошлому маловероятно, если только не будет других «аномальных» причин.

Дисклеймер 2: нет никаких гарантий, что доходы в будущем будут похожи на доходы в прошлом, а предыдущий рост не указывает на будущий. Я понимаю. Я уже говорил, что это из чистого любопытства? Не относитесь к этому как к строгой науке, для этих целей я бы опубликовал научную статью, а не публикацию в блоге с гифами и мемами. Take it easy:)

Однако, в конкретном случае с bitcoin, я (автор оригинального текста, это перевод) считаю, что bitcoin — это «правильные, крепкие» деньги, а фиатные — нет. Поэтому, если вы считаете также и таких людей достаточное количество, это может стать причиной того, что будущие доходы будут похожи на доходы в прошлом.

Это будет всего лишь 5-минутное приключение.

Я делаю простую симуляцию методом Монте-Карло по ежедневным приростам долларовой цены биткойна, чтобы попытаться узнать, какова будет его самая вероятная цена к концу 2018 года. Вы можете найти весь код, используемый мной для этого, на GitHub.

Ежедневный прирост? Что это?

Прирост в нашем случае — это то, насколько цена изменилась от одного наблюдения к следующему. Когда мы изучаем ежедневные данные, прирост будет рассчитываться ежедневно. Существует несколько формул. Для наших целей будет достаточно простейшей:

В идеальном мире ежедневный прирост стоимости финансовых активов будет укладываться в нормальное распределение, но реальность далека от этого, а фактические ежедневные приросты имеют более «тяжелые» хвосты. Что это значит? Это означает, что экстремальные события имеют более высокую вероятность, чем прогнозируется с помощью нормального закона распределения. Распределения не похожи друг на друга, как вы можете видеть ниже.

Здесь вы с трудом разглядите разницу между хвостами, но поверьте мне, хвосты распределения приростов цены биткойна более толстые.

Хорошо, но что такое симуляция методом Монте-Карло?

Согласно Википедии, методы Монте-Карло — это общее название группы численных методов, основанных на получении большого числа реализаций стохастического (случайного) процесса, который формируется таким образом, чтобы его вероятностные характеристики совпадали с аналогичными величинами решаемой задачи.

В принципе, для симуляции методом Монте-Карло в области финансов мы предполагаем, что будущее поведение цены актива будет аналогично его прошлому поведению, и мы генерируем много случайных версий этого будущего, так называемых случайных блужданий, подобных прошлому. Это делается с использованием случайных выборок из прошлых наблюдений для создания каждого из этих новых случайных блужданий.

Предполагается, что будущее будет похоже на прошлое. Смело и может быть очень неверно, но это все, что есть. Я думаю, что это лучше, чем ничего ¯ \ _ (ツ) _ / ¯ (источник комикса)

Моделирование методом Монте-Карло цены BTC в USD в течение 2018 года

Чтобы построить каждое из случайных блужданий в нашем симуляторе, мы будем брать приросты из случайной выборки ежедневных приростов цены с 2010 года по сегодняшний день, добавлять по одному приросту для каждого дня в будущем и умножать их кумулятивно, чтобы получить варианты прироста цены до 31 декабря 2018 года. Мы умножим текущую цену биткойна на полученные значения случайного блуждания прироста цены, чтобы получить моделируемые будущие цены. Это будет сделано 100000 раз. В итоге мы увидим распределение 100000 вариантов прогнозных цен в конце года, полученных этими случайными блужданиями.

Случайные блуждания

Первые 200 случайных блужданий выглядят так:

Этот график даёт нам мало информации, так как экспоненциальный рост в некоторых случайных блужданиях сделал масштаб графика слишком крупным, в то время как большинство случайных блужданий оканчивались на порядки ниже случайного блуждания с максимальной итоговой ценой. Логарифмическая шкала для вертикальной оси поможет нам лучше понять, что происходит:

Окончательное распределение прогнозов цены

Как мы видим, конечная цена в большинстве случайных блужданий составляет от 10 до 100 тыс. долларов. Теперь было бы неплохо увидеть гистограмму, показывающую распределение окончательных прогнозов цен во всех 100000 случайных блужданий, которые мы создали ранее. Вот она:

Мы сталкиваемся с той же проблемой, что и раньше. Мы не можем делать какие-либо выводы из этого графика. Перестроим его с использованием логарифмической шкалы для горизонтальной оси. Таким образом, выглядит намного лучше:

Похоже, что наиболее вероятная цена составляет от $ 24K до $ 90K. Чтобы точнее найти эту цену, мы могли бы сделать несколько вещей. Первая — просто вычислить медиану: $ 58843. Другим вариантов является нахождение функции плотности вероятности и расчёт цены, соответствующей максимуму этой функции. Результат этого показан ниже:

Оценки по наиболее вероятной цене аналогичны и обе выше 50 тыс. долларов.

Важно отметить, что эту оценку не нужно брать отдельно, её лучше использовать в качестве способа найти доверительные интервалы, в которых с определенной вероятностью будет будущая цена. В этом случае 80%-ный доверительный интервал для цены биткойн будет иметь границы от 13200 до 271277 долларов. Другой способ взглянуть на это заключается в том, что вероятность того, что цена в конце года будет ниже 13200, будет равна вероятности того, что цена будет выше 271277 долларов (если цена будет двигаться в будущем так же, как и в прошлом).

Теперь, когда мы знаем функцию плотности вероятности, мы могли бы, например, вычислить вероятность того, что цена к концу года будет ниже определенного уровня.

В частности, если мы хотим рассчитать вероятность того, что эта цена будет равна или ниже сегодняшней (20 января 2018 года), нам просто нужно рассчитать значение интегральной функции распределения (затененную область на следующем рисунке):

Чему равна вероятность? 9,84%.

Да, знаю. Ничто не может продолжать расти всегда, и тот факт, что это произошло в прошлом, не означает, что это произойдет в будущем. Ниже приведена диаграмма описывающая другой актив, который также сильно вырос в прошлом.

Денежная база является наиболее ликвидной частью денежной массы США. Она включает в себя банкноты, чеки и банковские депозиты. И вы больше верите в то, что США могут постоянно печатать деньги «из воздуха»?

Комментарий Cloud4Y

Этот текст показался нам интересным в образовательных целях, так как хорошо описывает применение метода Монте-Карло на примере, который является актуальным. Однако, стоит отметить, что ожидать, что поведение цены биткойна будет аналогичным росту в прошлом скорее ошибочно, чем верно.

В 1995 году исследовательская компания Gartner предложила hype cycle — кривую зрелости технологии, графически представляющую стадии, через которые проходит технологическое новшество в ходе своего становления.

Данный феномен наблюдается при появлении любой новой техники и технологии, будь то появление планшетов на рынке или внедрение технологии блокчейн.

Как можно видеть, кривая состоит из пяти фаз:

«Запуск технологии» — первая фаза цикла: технологический прорыв, запуск проекта внедрения, который обещает желанные цели и решение многих проблем (хорошо если не всех)

«Пик завышенных ожиданий» — общественный ажиотаж приводит к чрезмерному энтузиазму и нереалистичным ожиданиям. Успешное применение технологии возможно, но обычно неудач больше, чем успехов.

«Нижняя точка разочарования» — технология не в состоянии соответствовать ожиданиям и быстро гасит энтузиазм. Начинают появляться разные «уважительные» причины, которые препятствуют ходу проекта.

«Склон просвещения» — тут начинаются встречи, пересмотры некоторых идей или задач, корректировки хода проекта, иногда многие задачи, которые казались важными и нужными в начале, тут отметаются, но появляются смежные задачи, которые обнаруживаются в ходе проекта и решение которых дает больше преимущества для организации.

«Плато производительности» — преимущества технологии становятся очевидными и признаются всеми. Технология стабильна и эволюционирует во второе и третье поколение. Окончательная высота плато зависит от того, насколько широко технология применяется.

Подробнее статья на Хабре.

Технологии и их место на кривой по мнению Gartner в 2017 году вы можете видеть на графике. Форма этой кривой говорит о том, что продолжение роста цены биткойн аналогично прошлому маловероятно, если только не будет других «аномальных» причин.