Торговля на бирже в 21 веке – это крайне высокотехнологичный процесс. Для того, чтобы инвестор мог осуществить сделку разрабатываются разнообразные торговые терминалы, создаются брокерские системы, которые могут справляться с большой нагрузкой, реализовываются API к ним, прокладываются высокоскоростные каналы связи, вводятся в строй новые технологии и т.д. Это неудивительно – ведь между успехом и провалом, прибылью или убытками на фондовом рынке часто лишь доли секунды. Поэтому все должно работать как часы и очень быстро.

Мы уже рассказывали о технологиях прямого подключения, которые используются для того, чтобы посылать торговые приказы напрямую на биржу, минуя системы брокера. Однако, прямой доступ – стоит немалых денег и по карману не всем трейдерам, которые тем 6е менее, хотят совершать транзакции с максимальной скоростью. В этом топике мы расскажем о том, как осуществили полный апгрейд своей торговой системы, который позволил создать инфраструктурный продукт, соответствующий мировым стандартам технологий фондового рынка.

Компания ITinvest всегда была не просто брокером, который предоставляет клиентам возможность торговать на бирже, а и технологическим разработчиком продуктов для торговли. Нашими основателями являются люди, которые имели опыт работы в программировании и вообще всегда были связаны с технологиями. Поэтому частью стратегии компании всегда была разработка собственных программных продуктов.

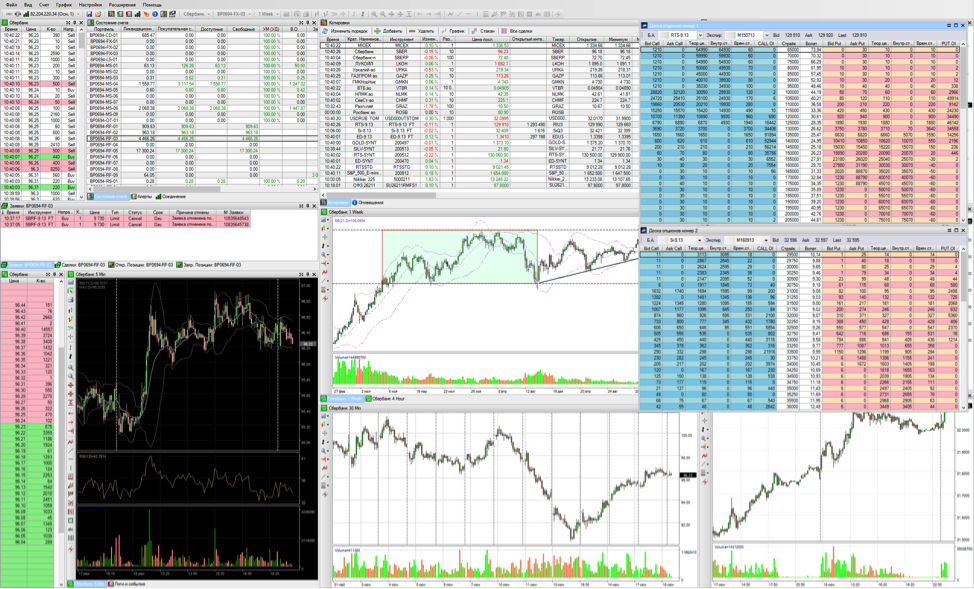

В это всегда инвестировались и деньги, и время. В результате, в начале двухтысячных годов была создана собственная торговая система it-trade, которая включала в себя модули обработки торговых приказов, мидл- и бэк-офиса, а также систему цифровой подписи для обеспечения безопасности. Кроме того, мы создали линейку собственных торговых терминалов. Один из них – SmartTrade стал очень популярен на российском рынке и, в принципе, до сих пор остается надежным и удобным средством вывода на рынок торговых приказов и анализа самого рынка. Осуществлять торговые операции клиенты могли и с помощью веб-интерфейса.

Система функционирует уже более 13 лет и вся совокупность программных продуктов объективно устарела. Их было все труднее поддерживать, развивать функционал (в одном терминале SmartTrade больше 1 миллиона строк кода), кроме того, сама архитектура также перестала отвечать современным требованиям – у нас было две торговые стойки с серверами, и для того, чтобы развивать бизнес компании, их число надо было увеличивать, что повлекло бы собой проблемы с управляемостью и синхронизацией.

В результате все силы уходили на поддержание и нормальное функционирование торгового комплекса, а о том, чтобы развивать новые продукты речи не шло. Требования к скорости работы и ее качеству постоянно росли, а соответствовать им в рамках старой архитектуры и парадигмы становилось все сложнее. Кроме того, в «старой» торговой системе было одно слабое звено – ее ядро, система управления рисками (СУР) которое принципиально не могло быть распараллелено и продублировано. Соответственно выход его из строя мог остановить торговлю.

Все это поставило нас перед необходимостью создания новой торговой системы, которая соответствовала бы лучшим мировым стандартам. Благодаря своей матричной структуре, а также благодаря тому, что в расчете рисков был применен аппарат теории матриц, новая система получила название MatriX, то есть «Матрица».

Если в брокерской системе предыдущего поколения клиенты получали все биржевые данные (заявки, сделки, состояние счета и т.п.), подключаясь к единому серверу доступа, то в проекте Matrix было решено разделить эти потоки данных на два основных «банка»: сервера по приему заявок (Order Mamagemegent Servers — OMS), и сервера, поставляющие клиентам рыночные данные и информацию о счете.

В аппаратном обеспечении комплекса используются блейд-серверы PowerEdge и системы хранения данных PowerVault от компании Dell.

Помимо архитектуры, качество работы брокерской торговой системы зависит от качества софта, реализующего основные функции, а также и от надежности железа, на которых он работает. Для того, чтобы быть уверенными в том, что наш продукт действительно соответствует мировым нормам, были проведены тендеры среди поставщиков как железных решений, так и разработчиков программного обеспечения.

В результате, железную часть новой системы обеспечила компания Dell, а программные средства (и некоторые аппаратные) – нам поставила IBM.

Серверы Dell PowerEdge

Под каждым из таких серверов-балансировщиков находится еще несколько серверов, решающих локальные задачи. Подключения клиентов распределяются между ними так, чтобы каждый сервер получал одинаковую нагрузку.

Между собой и с биржевой торговой системой наши сервера связаны с помощью специальной высокоскоростной шины, построенной на серверахIBM Data Power X75 и программном обеспечении MQ Low Latency Messaging.

Интересный факт: проект MatriX – это первый случай использования этих серверов в России. С этим, кстати, были связаны даже некоторые проблемы – США признают эти технологии, как имеющие двойное назначение. То есть, есть вероятность, что их кто-то использует в военных целях. Из-за связанных со всем этим проволочек сроки поставки оборудования сдвинулись на целых полгода – и это нам еще повезло, что знаменитую поправку Джексона-Вэника отменили, а то неизвестно как бы все получилось в конечном итоге.

За этой шиной уже находятся сервера биржевых шлюзов. Через какой из них отправить конкретную заявку, или с какого из них взять данные, шина решает самостоятельно. В принципе – этого достаточно для нормального функционированя всей системы, но мы также добавили в нее и сервер управления рисками, который, в отличие от прошлой системы, теперь не является центральным звеном, и какие-либо проблемы с ним не вызывают остановки всей системы.

Еще одно нововведения, это так называемые FIX-сервера, которые позволяют подключать к ТС MatriX приложения, написанные под протокол FIX. Об этом решении мы подробнее расскажем в отдельном топике.

Конечная архитектура системы выглядит так:

Такой «матричный» подход к построению системы позволил снизить ущерб от вероятных сбоев (отказ конкретного звена не приводит к необратимым последствиям), а также позволяет легко масштабировать систему в будущем. Что самое важное – драматически повысилась скорость работы. Теперь скорость обработки заявки в системе составляет от 500 микросекунд до 2 — это очень хороший результат. Общее время прохождения заявки от момента попадания в «Матрицу» до вывода ее в биржевые системы составляет от 2 до 5 миллисекунд (без учета потерь на каналах связи до системы) – это примерно в 40/50 раз быстрее, чем в системе предыдущего поколения it-trade|SmartTrade…

Для трейдеров, торгующих руками это, конечно не столь важно, а вот для алгоритмических торговцев, использующих роботов, подключенных через API – это существенное преимущество.

Среди других плюсов новой торговой системы:

Воспользоваться новой торговой системой можно при работе через терминал SmartX, новую версию веб-интерфейса торговой системы или API SmartCOM (версия не ниже 3.0).

Сервис единой денежной позиции для клиентов стал одной из главных «фич» всей новой торговой системы. Суть ее заключается в следующем:

При работе с предыдущей версией торговой системыit-trade/SmartTrade, клиенту предоставлялся отдельный лицевой счет для каждой торговой площадки. Например, Фондовый рынок Московской биржи — это счет MS; Срочный рынок Московской биржи — счет RF; Валютный рынок Московской биржи — счет FX (беспоставочный) или счет CD (поставочный) и другие. При подобном разделении, ценные бумаги и денежные средства, расположенные на одной торговой площадке не могут служить в качестве обеспечения для совершения операций на другой.

При использовании единой денежной позиции клиенту предоставляется единый счет с идентификатором MO, который включает в себя сразу несколько торговых площадок:

Этот счет становится единым для всех торговых площадок, а активы (деньги, бумаги), расположенные на одной торговой площадке рынка могут быть использованы в качестве обеспечения на других рынках, входящих в единую денежную позицию. (Подробнее о единой денежной позиции можно послушать в записи вебинара председателя правления ITinvest Владимира Твардовского начиная с 17:01).

Проще всего понять выгоды единой денежной позиции на простом примере. Если в старой торговой системе it-trade для покупки 100 акций «Лукойла» (LKOH) в качестве обеспечения потребовалось бы 43 800 рублей (стоимость акции на 22.10.2013 составляла 2030 руб, величина обеспечения для рынка Т+2 – 438 рублей т.е. 100 х 438 — 43500), а на продажу 10 фьючерсных контрактов на акции этого же эмитента LKOH-12.13 (на ту же дату 1 фьючерс стоил 20 650 руб, обеспечение – 2 132 руб) потребовалось бы 10 х 2132 = 21320 рублей. Итого, для совершения двух не самых крупных сделок количество требуемых средств для обеспечения сделки превысило бы 65 000 рублей.

В новой же торговой системе равнялась бы 26 746 рублей. Разница довольно существенна – получается, что можно более гибко распоряжаться собственными средствами, они могут работать, а не простаивая в заблокированном в качестве обеспечения состоянии.

Единая денежная позиция, как нетрудно догадаться, со всеми своими преимуществами может быть интересна трейдерам и торговцам любого типа – от инвесторов, делающих не очень много сделок, до скальперов не убирающих пальцы с клавиатуры.

При этом, очевидно, что скоростные преимущества торговой системыMatrix более всего привлекают высокоскоростных трейдеров (HFT-трейдеров), которые торгуют на бирже с помощью механических торговых систем. Именно этот тип торговцев «делает» большую часть оборотов всех популярных биржевых площадок. Такие трейдеры играют большую роль в экосистеме фондового рынка (подробнее о тенденциях и перспективах алгоритмической торговли читайте наш специальный топик). Но никакая, даже самая удачная в теории, алгоритмическая торговая стратегия, не может нормально работать на практике, если не обеспечивается должное быстройдействие.

Поэтому и сами биржи, и брокеры постоянно занимаются развитием собственной инфраструктуры – только в 2010 году биржами, телекоммуникационными компаниями, алгоритмическими хедж-фондами, корпоративными и частными алготрейдерами на техническое перевооружение с целью увеличения скорости торгов во всем мире было потрачено более $ 2 млрд.

Отечественные биржевые площадки (в частности «Московская биржа») также следуют этому тренду. Если в 2010 году execution time заявок в торговых системах ASTS (фондовый рынок ММВБ) и FORTS (срочный рынок РТС) составляли 5-15 и 15-50 мс соответственно, то уже в 2013 году показатели составили 0.700 мс и 3-5 мс. Сейчас же время исполнения заявок в ядре биржевой системы не превышает 50 микросекунд.

При взгляде на все эти усилия ясно – что отставать брокеры просто не имеют право, поэтому дальнейший апгрейд и улучшение этого звена цепочки, которую проходит заявка по пути от пользователя до биржи, просто неизбежно.

Мы уже рассказывали о технологиях прямого подключения, которые используются для того, чтобы посылать торговые приказы напрямую на биржу, минуя системы брокера. Однако, прямой доступ – стоит немалых денег и по карману не всем трейдерам, которые тем 6е менее, хотят совершать транзакции с максимальной скоростью. В этом топике мы расскажем о том, как осуществили полный апгрейд своей торговой системы, который позволил создать инфраструктурный продукт, соответствующий мировым стандартам технологий фондового рынка.

Добро пожаловать в матрицу

Компания ITinvest всегда была не просто брокером, который предоставляет клиентам возможность торговать на бирже, а и технологическим разработчиком продуктов для торговли. Нашими основателями являются люди, которые имели опыт работы в программировании и вообще всегда были связаны с технологиями. Поэтому частью стратегии компании всегда была разработка собственных программных продуктов.

В это всегда инвестировались и деньги, и время. В результате, в начале двухтысячных годов была создана собственная торговая система it-trade, которая включала в себя модули обработки торговых приказов, мидл- и бэк-офиса, а также систему цифровой подписи для обеспечения безопасности. Кроме того, мы создали линейку собственных торговых терминалов. Один из них – SmartTrade стал очень популярен на российском рынке и, в принципе, до сих пор остается надежным и удобным средством вывода на рынок торговых приказов и анализа самого рынка. Осуществлять торговые операции клиенты могли и с помощью веб-интерфейса.

Система функционирует уже более 13 лет и вся совокупность программных продуктов объективно устарела. Их было все труднее поддерживать, развивать функционал (в одном терминале SmartTrade больше 1 миллиона строк кода), кроме того, сама архитектура также перестала отвечать современным требованиям – у нас было две торговые стойки с серверами, и для того, чтобы развивать бизнес компании, их число надо было увеличивать, что повлекло бы собой проблемы с управляемостью и синхронизацией.

В результате все силы уходили на поддержание и нормальное функционирование торгового комплекса, а о том, чтобы развивать новые продукты речи не шло. Требования к скорости работы и ее качеству постоянно росли, а соответствовать им в рамках старой архитектуры и парадигмы становилось все сложнее. Кроме того, в «старой» торговой системе было одно слабое звено – ее ядро, система управления рисками (СУР) которое принципиально не могло быть распараллелено и продублировано. Соответственно выход его из строя мог остановить торговлю.

Все это поставило нас перед необходимостью создания новой торговой системы, которая соответствовала бы лучшим мировым стандартам. Благодаря своей матричной структуре, а также благодаря тому, что в расчете рисков был применен аппарат теории матриц, новая система получила название MatriX, то есть «Матрица».

Архитектура

Если в брокерской системе предыдущего поколения клиенты получали все биржевые данные (заявки, сделки, состояние счета и т.п.), подключаясь к единому серверу доступа, то в проекте Matrix было решено разделить эти потоки данных на два основных «банка»: сервера по приему заявок (Order Mamagemegent Servers — OMS), и сервера, поставляющие клиентам рыночные данные и информацию о счете.

В аппаратном обеспечении комплекса используются блейд-серверы PowerEdge и системы хранения данных PowerVault от компании Dell.

Технологии и железо

Помимо архитектуры, качество работы брокерской торговой системы зависит от качества софта, реализующего основные функции, а также и от надежности железа, на которых он работает. Для того, чтобы быть уверенными в том, что наш продукт действительно соответствует мировым нормам, были проведены тендеры среди поставщиков как железных решений, так и разработчиков программного обеспечения.

В результате, железную часть новой системы обеспечила компания Dell, а программные средства (и некоторые аппаратные) – нам поставила IBM.

Серверы Dell PowerEdge

Под каждым из таких серверов-балансировщиков находится еще несколько серверов, решающих локальные задачи. Подключения клиентов распределяются между ними так, чтобы каждый сервер получал одинаковую нагрузку.

Между собой и с биржевой торговой системой наши сервера связаны с помощью специальной высокоскоростной шины, построенной на серверахIBM Data Power X75 и программном обеспечении MQ Low Latency Messaging.

Интересный факт: проект MatriX – это первый случай использования этих серверов в России. С этим, кстати, были связаны даже некоторые проблемы – США признают эти технологии, как имеющие двойное назначение. То есть, есть вероятность, что их кто-то использует в военных целях. Из-за связанных со всем этим проволочек сроки поставки оборудования сдвинулись на целых полгода – и это нам еще повезло, что знаменитую поправку Джексона-Вэника отменили, а то неизвестно как бы все получилось в конечном итоге.

За этой шиной уже находятся сервера биржевых шлюзов. Через какой из них отправить конкретную заявку, или с какого из них взять данные, шина решает самостоятельно. В принципе – этого достаточно для нормального функционированя всей системы, но мы также добавили в нее и сервер управления рисками, который, в отличие от прошлой системы, теперь не является центральным звеном, и какие-либо проблемы с ним не вызывают остановки всей системы.

Еще одно нововведения, это так называемые FIX-сервера, которые позволяют подключать к ТС MatriX приложения, написанные под протокол FIX. Об этом решении мы подробнее расскажем в отдельном топике.

Конечная архитектура системы выглядит так:

Что это дало?

Такой «матричный» подход к построению системы позволил снизить ущерб от вероятных сбоев (отказ конкретного звена не приводит к необратимым последствиям), а также позволяет легко масштабировать систему в будущем. Что самое важное – драматически повысилась скорость работы. Теперь скорость обработки заявки в системе составляет от 500 микросекунд до 2 — это очень хороший результат. Общее время прохождения заявки от момента попадания в «Матрицу» до вывода ее в биржевые системы составляет от 2 до 5 миллисекунд (без учета потерь на каналах связи до системы) – это примерно в 40/50 раз быстрее, чем в системе предыдущего поколения it-trade|SmartTrade…

Для трейдеров, торгующих руками это, конечно не столь важно, а вот для алгоритмических торговцев, использующих роботов, подключенных через API – это существенное преимущество.

Среди других плюсов новой торговой системы:

- Повышенная произвдительность (до 2000 заявок в секунду в одном потоке, более 10 млн заявок в торговый день).

- Уже упомянутая возможность доступа внеших систем через OMS-FIX 4.4 Gates.

- Единая денежная позиция (ЕДП) и собственный учет рисков по портфелям клиентов.

Воспользоваться новой торговой системой можно при работе через терминал SmartX, новую версию веб-интерфейса торговой системы или API SmartCOM (версия не ниже 3.0).

Единая денежная позиция

Сервис единой денежной позиции для клиентов стал одной из главных «фич» всей новой торговой системы. Суть ее заключается в следующем:

При работе с предыдущей версией торговой системыit-trade/SmartTrade, клиенту предоставлялся отдельный лицевой счет для каждой торговой площадки. Например, Фондовый рынок Московской биржи — это счет MS; Срочный рынок Московской биржи — счет RF; Валютный рынок Московской биржи — счет FX (беспоставочный) или счет CD (поставочный) и другие. При подобном разделении, ценные бумаги и денежные средства, расположенные на одной торговой площадке не могут служить в качестве обеспечения для совершения операций на другой.

При использовании единой денежной позиции клиенту предоставляется единый счет с идентификатором MO, который включает в себя сразу несколько торговых площадок:

- Фондовый рынок Московской биржи (все инструменты, торгуемые в режиме Т+2).

- Срочный рынок Московской биржи (фьючерсы, опционы).

- Валютный рынок Московской биржи (беспоставочный режим).

- London Stock Exchange секция IOB (АДР российских эмитентов).

Этот счет становится единым для всех торговых площадок, а активы (деньги, бумаги), расположенные на одной торговой площадке рынка могут быть использованы в качестве обеспечения на других рынках, входящих в единую денежную позицию. (Подробнее о единой денежной позиции можно послушать в записи вебинара председателя правления ITinvest Владимира Твардовского начиная с 17:01).

Проще всего понять выгоды единой денежной позиции на простом примере. Если в старой торговой системе it-trade для покупки 100 акций «Лукойла» (LKOH) в качестве обеспечения потребовалось бы 43 800 рублей (стоимость акции на 22.10.2013 составляла 2030 руб, величина обеспечения для рынка Т+2 – 438 рублей т.е. 100 х 438 — 43500), а на продажу 10 фьючерсных контрактов на акции этого же эмитента LKOH-12.13 (на ту же дату 1 фьючерс стоил 20 650 руб, обеспечение – 2 132 руб) потребовалось бы 10 х 2132 = 21320 рублей. Итого, для совершения двух не самых крупных сделок количество требуемых средств для обеспечения сделки превысило бы 65 000 рублей.

В новой же торговой системе равнялась бы 26 746 рублей. Разница довольно существенна – получается, что можно более гибко распоряжаться собственными средствами, они могут работать, а не простаивая в заблокированном в качестве обеспечения состоянии.

Жажда скорости

Единая денежная позиция, как нетрудно догадаться, со всеми своими преимуществами может быть интересна трейдерам и торговцам любого типа – от инвесторов, делающих не очень много сделок, до скальперов не убирающих пальцы с клавиатуры.

При этом, очевидно, что скоростные преимущества торговой системыMatrix более всего привлекают высокоскоростных трейдеров (HFT-трейдеров), которые торгуют на бирже с помощью механических торговых систем. Именно этот тип торговцев «делает» большую часть оборотов всех популярных биржевых площадок. Такие трейдеры играют большую роль в экосистеме фондового рынка (подробнее о тенденциях и перспективах алгоритмической торговли читайте наш специальный топик). Но никакая, даже самая удачная в теории, алгоритмическая торговая стратегия, не может нормально работать на практике, если не обеспечивается должное быстройдействие.

Поэтому и сами биржи, и брокеры постоянно занимаются развитием собственной инфраструктуры – только в 2010 году биржами, телекоммуникационными компаниями, алгоритмическими хедж-фондами, корпоративными и частными алготрейдерами на техническое перевооружение с целью увеличения скорости торгов во всем мире было потрачено более $ 2 млрд.

Отечественные биржевые площадки (в частности «Московская биржа») также следуют этому тренду. Если в 2010 году execution time заявок в торговых системах ASTS (фондовый рынок ММВБ) и FORTS (срочный рынок РТС) составляли 5-15 и 15-50 мс соответственно, то уже в 2013 году показатели составили 0.700 мс и 3-5 мс. Сейчас же время исполнения заявок в ядре биржевой системы не превышает 50 микросекунд.

При взгляде на все эти усилия ясно – что отставать брокеры просто не имеют право, поэтому дальнейший апгрейд и улучшение этого звена цепочки, которую проходит заявка по пути от пользователя до биржи, просто неизбежно.