Высокочастотные трейдеры могут следовать различным стратегиям — активным, пассивным или смешанным.

Пассивные трейдеры стараются заработать одновременно на спреде цен покупки и продажи ценной бумаги и на rebates от торговых площадок за привлечение на них ликвидности. Посредством своего автоматизированного оборудования, технологий, предоставляемых торговыми площадками, и статистических моделей эти брокеры могут одновременно обрабатывать заявки на множество ценных бумаг. Эту стратегию обычно называют автоматическим привлечением ликвидности (оригинальное название Electronic Liquidity Provision или ELP), или рибейт-арбитражем (“rebate arbitrage”).

Пассивные стратегии также могут быть своеобразными детекторами рыночных сигналов. Например, когда при осуществлении ELP-стратегии происходит негативное влияние на нее цены, меняющей текущий спред между ценами продавца и покупателя, это может указывать на присутствие на рынке крупной заявки от институционального инвестора. Тогда брокер может использовать эту информацию в сделках с выгодой для себя.

В свою очередь, активные высокочастотные брокеры мониторят рынок на предмет размещения крупных заявок, обращая внимание на то, в какой последовательности происходят обращения к разным торговым площадкам. Как только на рынке замечена крупная заявка, брокер заключает соответствующие сделки с учетом того, что в ближайшее время будет размещен эта крупная заявка, и того, какие последствия это за собой повлечет. Затем брокер принудительно закрывает свою позицию, как только понимает, что крупная заявка размещена. В итоге брокер получает выгоду от последствий размещения замеченного заказа. Для инвестора действия брокера нежелательны, так как они напрямую влияют на результаты и эффективность деятельности самого инвестора, снижая его итоговый арбитраж.

Наиболее продвинутые высокочастотные брокеры используют самообучающиеся алгоритмы и методы искусственного интеллекта, чтобы при поиске возможностей для арбитража учитывать рыночную структуру и данные о капиталопотоках.

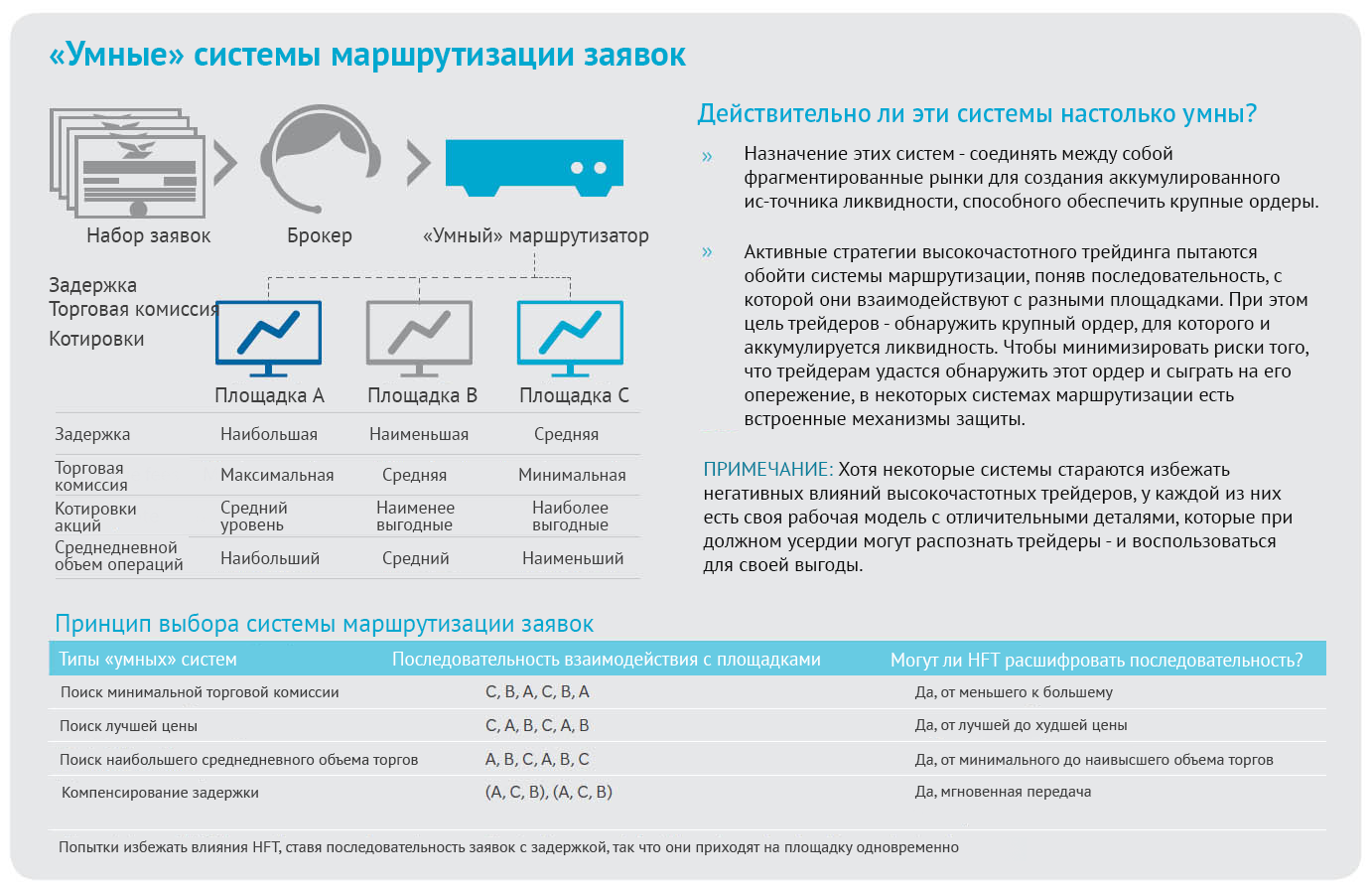

Повсеместное использование методов высокочастотного трейдинга также означает, что при раз-мещении заявок необходимо принимать во внимание особенности системы маршрутизации ордера (оригинальное название «smart order routing»), которая учитывает такие концепции как арбитраж, основанный на задержке во времени между действиями участников рынка, на размере заявки и др.

Для удобства более наглядно проиллюстрируем этот момент ниже:

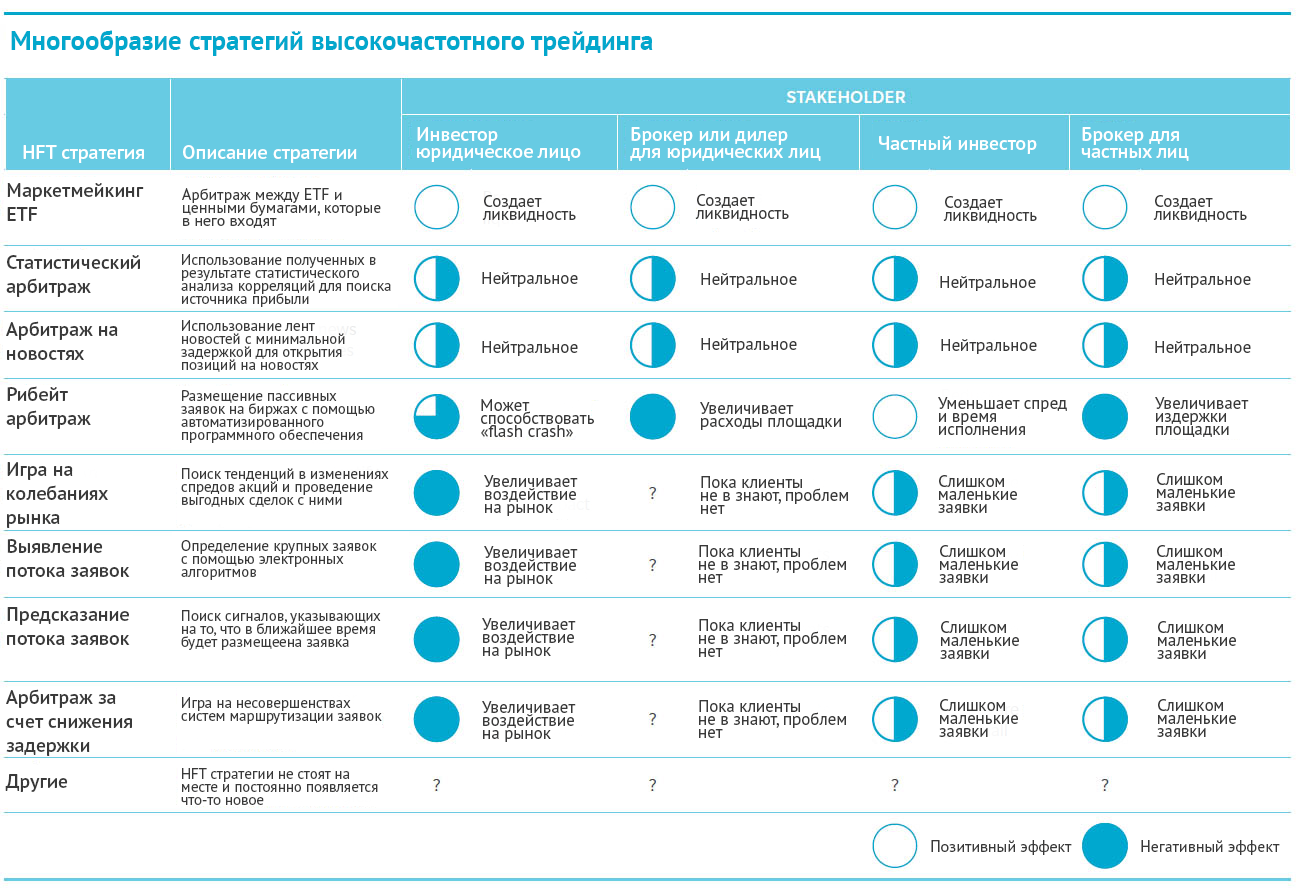

И мы снова возвращаемся к вопросу — правда ли, что суть высокочастотного трейдинга — просто игра на опережение событий на рынке (легальная или не очень)?

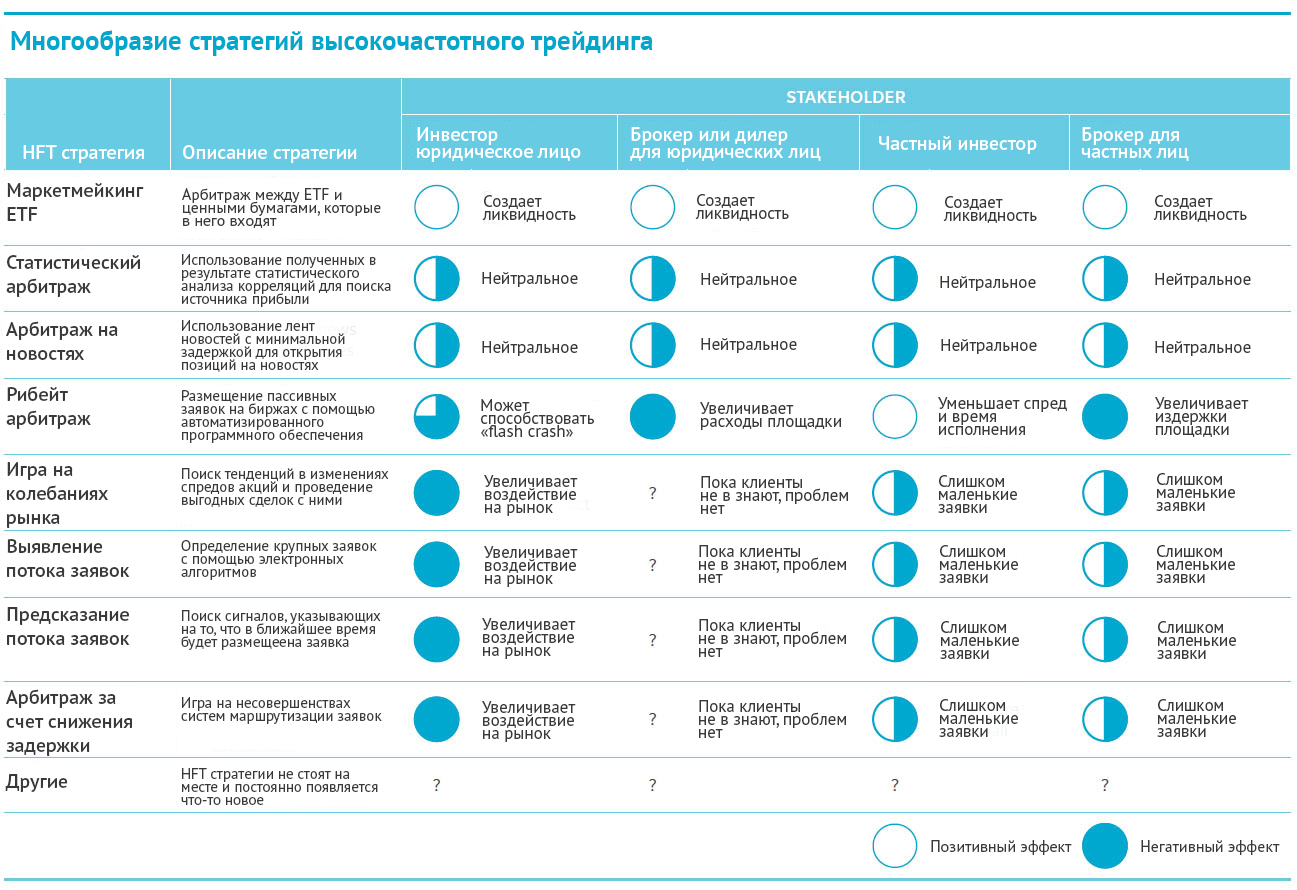

Ответ на этот вопрос отрицательный (или по крайней мере не твердо положительный). Полный список HFT-стратегий с уточнением, как каждая из них влияет на различных рыночных игроков, приведен ниже. По крайней мере в теории, некоторые из них выгодны малым инвесторам. Однако это довольно спорный вопрос, существуют ли вообще малые инвесторы на современном рынке, где объем торгов снижается до уровня десятилетней давности, а частотный трейдинг составляет основную долю открытых торгов.

И хотя в теории частотный трейдинг обещает брокерам выгоды, история показывает, что его последствия почти исключительно негативные. Если даже забыть о вопросе, насколько этично играть на опережение, намного более серьезно то, что высокочастотный трейдинг, не имея этого своей прямой задачей, способствовал дестабилизации торговых площадок и их предрасположенности к неожиданным и необъяснимым обрушениям. Не будем снова обращаться к событиям мгновенного биржевого краха (также известного как «Flash crash») в мае 2010 — в последнее время рынок ценных бумаг также неоднократно ощущал на себе пагубное влияние новой фрагментированной, сверхориентированной на получение прибыли среды, довлеющей на торговых площадках. В некоторых случаях, эти события были следствием непредсказуемых взаимодействий торговых алгоритмов; в других — результатом сбоев программ или перегрузок оборудования:

2012:

«KNIGHT CAPITAL» понесла убытки более 450 млн. долларов в результате сбоя в работе торговых программ

Неполадка вызвала случайное размещение ряда некорректных заявок на Нью-Йоркской фондовой бирже. Позднее Комиссия по ценным бумагам и биржам США начала официальное расследование инцидента.

2013:

«GOLDMAN SACHS» потеряли десятки млн. долларов из-за ошибки при покупке опционов

Из-за технических сбоев во время внутреннего обновления торговой системы незапланированно был куплен ряд опционов на нескольких американским биржам. Причем цены на ряд заказов были установлены по умолчанию и существенно отличались от рыночных.

Предположительно, убытки от этих операций составили десятки миллионов долларов, хотя в компании отрицали, что понесли какие-либо потери.

3-часовая остановка торгов на NASDAQ из-за проблем с соединением

Представители NASDAQ сообщили, что биржа испытывает технические проблемы с получением заявок от участников торгов. Кроме того, по ряду других сообщений, также произошел сбой в системе отображения данных по изменению котировок акций компаний, размещенных на NASDAQ.

Еще одна остановка торгов NASDAQ на час из-за проблем с передачей данных

Из-за возникших неполадок пришлось заморозить сводный индекс NASDAQ примерно на час, что-бы не допустить потерь, — при этом основные торги не были затронуты, хотя пришлось приостановить торговлю некоторыми опционам, привязанными к индексу. По заявлению NASDAQ, проблемы были обусловлены человеческим фактором. Хотя потерь на рынке не произошло, эта неполадка — уже далеко не первая, — вызывает серьезные опасения.

Итак, вот мы и подошли к кульминации 50-летней эволюции на рынке ценных бумаг — а именно к сдвигу в отношениях инвестора и брокера.

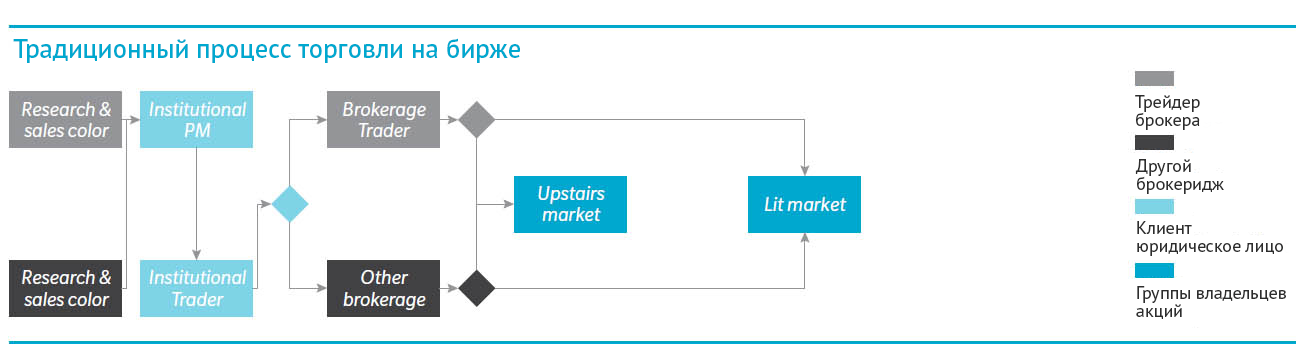

Традиционно, инвесторы прикладывали все усилия, чтобы найти возможности для арбитража, а от брокеров требовалось найти источник ликвидности — обычно он находился на «верхнем» внебиржевом рынке или на фондовой бирже. Биржа фактически представляла собой инструмент консолидации ликвидности. Так что, помимо поиска арбитража, у инвестора оставалась только одна задача — выбрать брокера, с которым он будет работать. Сейчас поиск арбитража все еще в приоритете инвесторов, однако торговый процесс, в рамках которого они добывают свой арбитраж, стал намного сложнее.

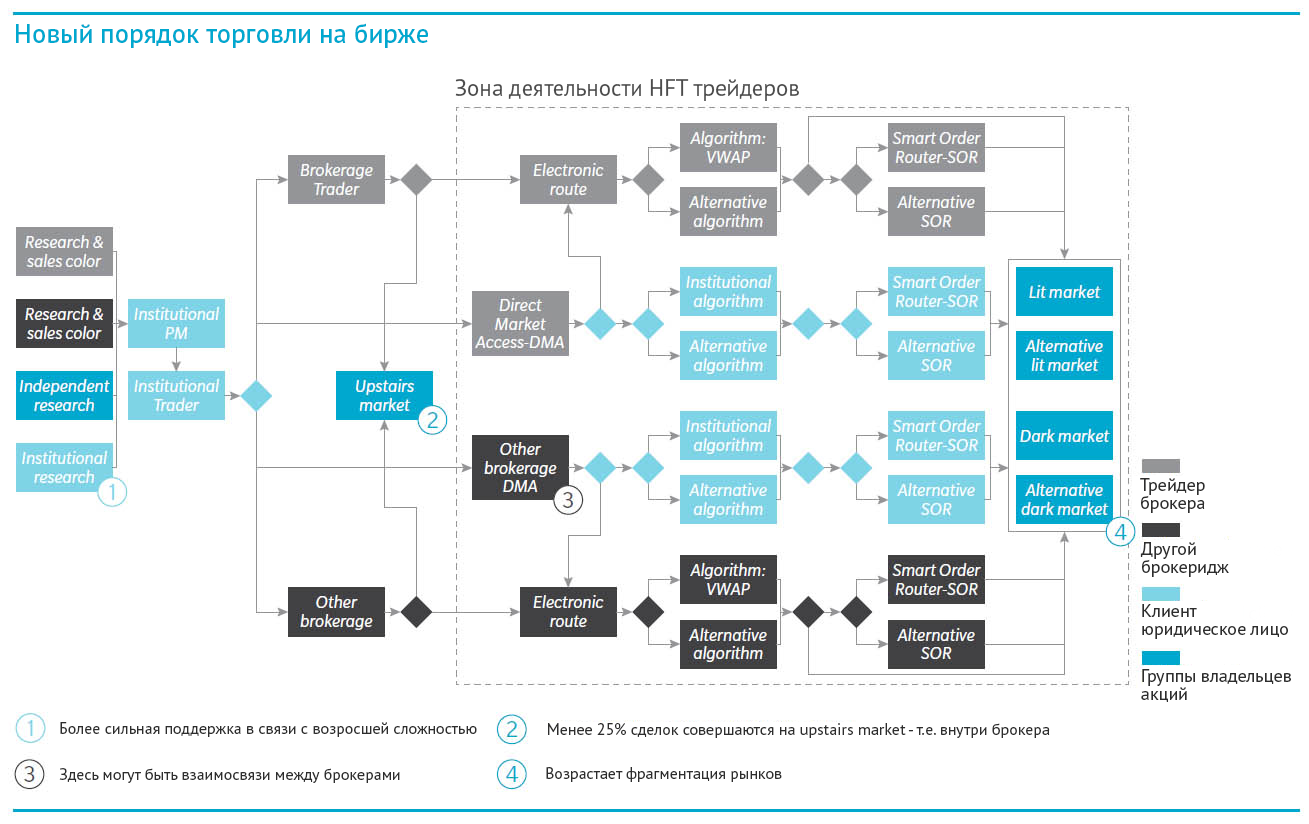

Современные декорации к сфере торговли ценными бумагами — высокофрагментированный рынок с ориентированными на прибыль торговыми площадками, которые активно сражаются между собой за ликвидность (которую привлекают в первую очередь высокочастотные трейдеры).

Новая среда ставит брокеров в довольно затруднительное положение. С одной стороны, им необходимо действовать в интересах своих клиентов и для их выгоды. Это обязывает их инвестировать в новые технологии для поиска доходности и защиты от высокочастотных трейдеров. К тому же, так как многие торговые площадки теперь выплачивают игрокам рибейт за привлечение ликвидности (как мы уже говорили, достающиеся в основном высокочастотным игрокам), оплата комиссий за выведение ликвидности с площадки ложится на наших брокеров.

И в то же время клиенты просят их сократить объем уплачиваемых комиссий.

Напряженное положение брокеров становится источником их конфликтов с клиентами. Сократить размер торговых комиссий разумеется возможно, их ставки разнятся в зависимости от площадки — однако для инвестора такой вариант может быть не самым выгодным в плане прибыли.

Искушенные инвесторы теперь требуют от брокеров детализированной информации о том, какие сделки для них совершаются, чтобы убедиться в том, что все на высшем уровне.

И эта информация действительно полезна для инвесторов — теперь они могут проводить более всесторонний анализ эффективности своей рыночной деятельности, в том числе оценивать и сравнивать эффективность работы самих брокеров, работающих на них.

Для наглядности давайте сравним схематичные изображения типичного рабочего процесса на фондовом рынке раньше:

и сейчас:

Наверное, больше не нужно дополнительных слов, чтобы охарактеризовать, как изменился рынок?

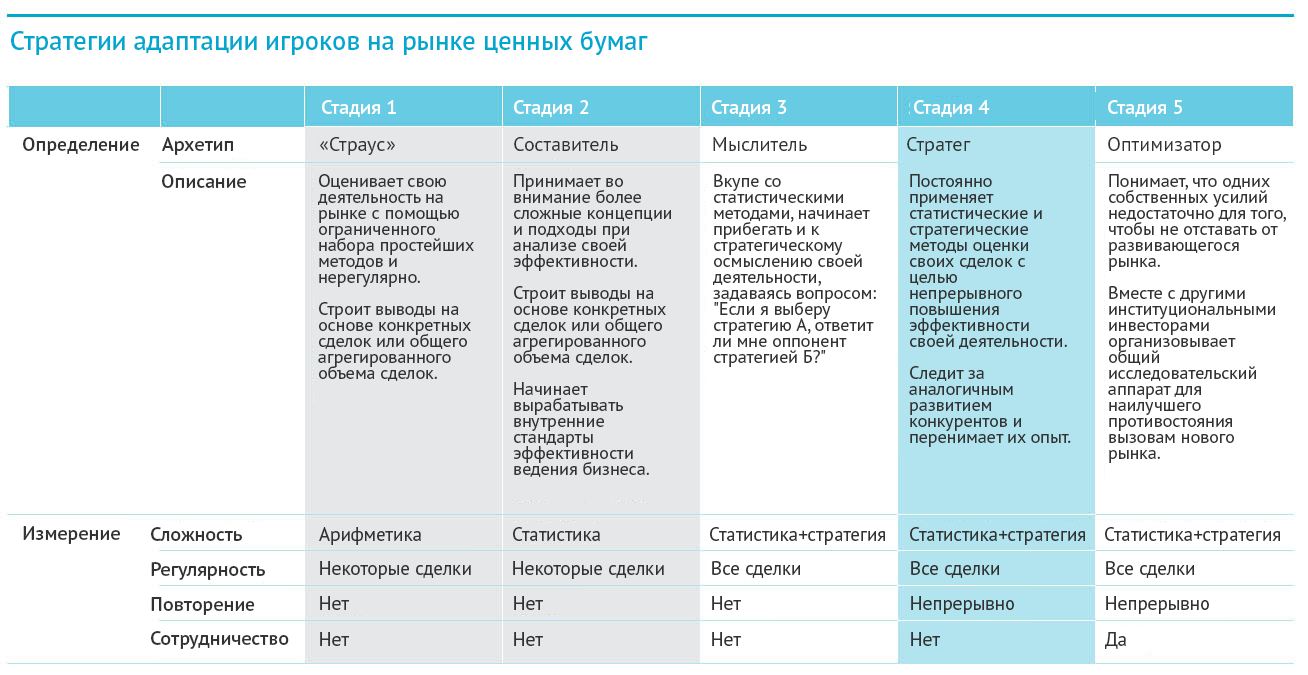

Суммируя все вышесказанное, давайте определимся, что же сейчас происходит с фондовым рынком и что предпринимают по этому поводу игроки? По иронии судьбы, если оставить за кадром все технологические “навороты”, мы получим не что иное, как старый добрый поиск арбитража и игру на опережение остального рынка. При этом, все игроки, в попытках адаптироваться к меняющимся реалиям, придерживаются той или иной стратегии поведения, основным образующим элементов которой является уровень, на котором они анализируют и используют имеющуюся у них информацию.

Полный спектр стратегий представлен в таблице ниже (“Стратегии адаптации игроков на рынке ценных бумаг”).

В светло-серую область в таблице можно отнести всех типичных инвесторов, выбравших для себя более или менее пассивную стратегию — или игнорирующего изменения вокруг себя (грубо говоря – претворяющего в жизнь «страусиную политику»), или использующего информацию только для решения базовых задач. Большинство высокочастотных трейдеров относится к светло-голубой области «Стратег» — они распоряжаются имеющейся информацией и строят на основе нее свою бизнес-модель. Пользуясь преимуществами, которые дает знание этой информации, и находя арбитраж, фирма продвигается все дальше по шкале адаптации.

Приведем небольшие пояснения к табличным показателям, которые измеряют эффективность деятельности фирмы:

1) Сложность: Это показатель того, на каком уровне используется информация при разработке плана действий. Неважно, что конкретно понимается под информацией, — коммерческие данные или общедоступные новости рынка, — суть в том, что она может использоваться более или менее «замысловато» — начиная от элементарных арифметических действий и заканчивая применением статистических методов в сочетании с глубоким стратегическим осмыслением.

С помощью простых арифметических операций можно получить лишь базовые показатели объема, потерь и выигрышей. Статистические методы позволяют получить более глубокие выводы, на основе которых может формироваться дальнейшая стратегия. Стратегический анализ посредством методов теории игр может предсказать реакцию остальных участников рынка на ту или иную выбранную стратегию.

2) Регулярность: Каждую торговую операцию инвестор может рассматривать не только с точки зрения прибыльности, но и как возможность для обучения. Сбор и обработка информации по каждой сделке может помочь инвестору понять, как эти же сделки могут сыграть в будущем. Чем более регулярен такой такой анализ, тем более релевантны и полезны будут выводы, которые получит инвестор.

3) Повторение: Осуществление любого анализа имеет смысл, если получаемые в его итоге выводы применяются. Фишка в том, чтобы использовать информацию для принятия определенных решений, результаты которых также в свою очередь анализируются и учитываются в будущем поведении. Таким образом, должен иметь место постоянный непрерывный цикл, приводящий к все более эффективной деятельности.

4) Сотрудничество: Обмен информацией по похожим вопросам (например, между институциональными инвесторами) мог бы привести к повышению эффективности деятельности всех участников рынка. Работая сообща, они могут делиться опытом и данными и в результате вырабатывать наиболее оптимальные стратегии защиты от вызовов рынка.

Фирмы, занимающиеся высокочастотным трейдингом, вероятнее всего остановятся в своей эволюции на стадии 4, “Стратег”, так как им не свойственно — и не выгодно! — делиться своей информацией; то как они осуществляют торговые операции — это их собственный интеллектуальный актив.

Институциональные инвесторы, напротив, обладают потенциалом, чтобы продвинуться до стадии 5, “Оптимизатор”. Для институциональных инвесторов интеллектуальным капиталом обычно является совокупность их инвестиционных решений, а не способы их осуществления. Поэтому они более готовы сотрудничать друг с другом и вырабатывать новые решения для защиты от стратегий, которые уменьшают их рыночное влияние.

Независимо от отношения инвестора к торговым стратегиям, — пользуется ли он технологическими достижениями или придерживается более традиционных методов ведения бизнеса, важно понимать, что технологически продвинутый трейдинг — это реалии сегодняшнего дня. Инвесторам необходимо в любом случае принимать их во внимание и не забывать о важных мерах защиты от потенциальных негативных влияний этих реалий, и в то же время развивать свое мастерство и экспертизу в поиске арбитража в условиях нового рынка.

Итак, что же мы имеем в сухом остатке после всего вышесказанного

.

Высокочастотный трейдинг — это легальная игра на опережение рынка… но и кое-что большее. На самом деле методы такого трейдинга уже настолько проникли в основы современного фондового рынка, что над любыми серьезными предложениями искоренить его остается только посмеяться.

В сущности, для этого придется нажать на большую красную кнопку перезагрузки всего рынка — ведь методы высокочастотного трейдинга используются уже не только трейдерами на микроуровне, но и лежат глубоко в основе принципов работы Федерального Резерва США и центральных банков множества стран. И в том числе по этой причине у многочисленных дискуссий чиновников, законодателей и лоббистов так и не было никакого практического итога.

Заключительная мысль нашей статьи такова — если для высокочастотного трейдинга все-таки настанут темные времена, лучше быть к ним готовыми. Не уверены, конечно, что это действительно поможет их преодолеть без потерь — ведь именно применение высокочастотного трейдинга существенно обусловило биржевой обвал в мае 2010 и общую дестабилизацю рынка после этого (проявившуюся в том числе в почти ежемесячных падениях), — с учетом этого угроза изгнания с рынка трейдеров, отвечающих, напомним, за 70% объема этого самого рынка, чревата последствиями, сравнимыми с крахом “Lehman Brothers”.

Постскриптум: Если у кого-то еще остались сомнения в том, что скрывается за термином высокочастотного трейдинга, предполагаем, что схема ниже развеет последние из них:

Пассивные трейдеры стараются заработать одновременно на спреде цен покупки и продажи ценной бумаги и на rebates от торговых площадок за привлечение на них ликвидности. Посредством своего автоматизированного оборудования, технологий, предоставляемых торговыми площадками, и статистических моделей эти брокеры могут одновременно обрабатывать заявки на множество ценных бумаг. Эту стратегию обычно называют автоматическим привлечением ликвидности (оригинальное название Electronic Liquidity Provision или ELP), или рибейт-арбитражем (“rebate arbitrage”).

Пассивные стратегии также могут быть своеобразными детекторами рыночных сигналов. Например, когда при осуществлении ELP-стратегии происходит негативное влияние на нее цены, меняющей текущий спред между ценами продавца и покупателя, это может указывать на присутствие на рынке крупной заявки от институционального инвестора. Тогда брокер может использовать эту информацию в сделках с выгодой для себя.

В свою очередь, активные высокочастотные брокеры мониторят рынок на предмет размещения крупных заявок, обращая внимание на то, в какой последовательности происходят обращения к разным торговым площадкам. Как только на рынке замечена крупная заявка, брокер заключает соответствующие сделки с учетом того, что в ближайшее время будет размещен эта крупная заявка, и того, какие последствия это за собой повлечет. Затем брокер принудительно закрывает свою позицию, как только понимает, что крупная заявка размещена. В итоге брокер получает выгоду от последствий размещения замеченного заказа. Для инвестора действия брокера нежелательны, так как они напрямую влияют на результаты и эффективность деятельности самого инвестора, снижая его итоговый арбитраж.

Наиболее продвинутые высокочастотные брокеры используют самообучающиеся алгоритмы и методы искусственного интеллекта, чтобы при поиске возможностей для арбитража учитывать рыночную структуру и данные о капиталопотоках.

Повсеместное использование методов высокочастотного трейдинга также означает, что при раз-мещении заявок необходимо принимать во внимание особенности системы маршрутизации ордера (оригинальное название «smart order routing»), которая учитывает такие концепции как арбитраж, основанный на задержке во времени между действиями участников рынка, на размере заявки и др.

Для удобства более наглядно проиллюстрируем этот момент ниже:

И мы снова возвращаемся к вопросу — правда ли, что суть высокочастотного трейдинга — просто игра на опережение событий на рынке (легальная или не очень)?

Ответ на этот вопрос отрицательный (или по крайней мере не твердо положительный). Полный список HFT-стратегий с уточнением, как каждая из них влияет на различных рыночных игроков, приведен ниже. По крайней мере в теории, некоторые из них выгодны малым инвесторам. Однако это довольно спорный вопрос, существуют ли вообще малые инвесторы на современном рынке, где объем торгов снижается до уровня десятилетней давности, а частотный трейдинг составляет основную долю открытых торгов.

И хотя в теории частотный трейдинг обещает брокерам выгоды, история показывает, что его последствия почти исключительно негативные. Если даже забыть о вопросе, насколько этично играть на опережение, намного более серьезно то, что высокочастотный трейдинг, не имея этого своей прямой задачей, способствовал дестабилизации торговых площадок и их предрасположенности к неожиданным и необъяснимым обрушениям. Не будем снова обращаться к событиям мгновенного биржевого краха (также известного как «Flash crash») в мае 2010 — в последнее время рынок ценных бумаг также неоднократно ощущал на себе пагубное влияние новой фрагментированной, сверхориентированной на получение прибыли среды, довлеющей на торговых площадках. В некоторых случаях, эти события были следствием непредсказуемых взаимодействий торговых алгоритмов; в других — результатом сбоев программ или перегрузок оборудования:

2012:

«KNIGHT CAPITAL» понесла убытки более 450 млн. долларов в результате сбоя в работе торговых программ

Неполадка вызвала случайное размещение ряда некорректных заявок на Нью-Йоркской фондовой бирже. Позднее Комиссия по ценным бумагам и биржам США начала официальное расследование инцидента.

2013:

«GOLDMAN SACHS» потеряли десятки млн. долларов из-за ошибки при покупке опционов

Из-за технических сбоев во время внутреннего обновления торговой системы незапланированно был куплен ряд опционов на нескольких американским биржам. Причем цены на ряд заказов были установлены по умолчанию и существенно отличались от рыночных.

Предположительно, убытки от этих операций составили десятки миллионов долларов, хотя в компании отрицали, что понесли какие-либо потери.

3-часовая остановка торгов на NASDAQ из-за проблем с соединением

Представители NASDAQ сообщили, что биржа испытывает технические проблемы с получением заявок от участников торгов. Кроме того, по ряду других сообщений, также произошел сбой в системе отображения данных по изменению котировок акций компаний, размещенных на NASDAQ.

Еще одна остановка торгов NASDAQ на час из-за проблем с передачей данных

Из-за возникших неполадок пришлось заморозить сводный индекс NASDAQ примерно на час, что-бы не допустить потерь, — при этом основные торги не были затронуты, хотя пришлось приостановить торговлю некоторыми опционам, привязанными к индексу. По заявлению NASDAQ, проблемы были обусловлены человеческим фактором. Хотя потерь на рынке не произошло, эта неполадка — уже далеко не первая, — вызывает серьезные опасения.

Итак, вот мы и подошли к кульминации 50-летней эволюции на рынке ценных бумаг — а именно к сдвигу в отношениях инвестора и брокера.

Традиционно, инвесторы прикладывали все усилия, чтобы найти возможности для арбитража, а от брокеров требовалось найти источник ликвидности — обычно он находился на «верхнем» внебиржевом рынке или на фондовой бирже. Биржа фактически представляла собой инструмент консолидации ликвидности. Так что, помимо поиска арбитража, у инвестора оставалась только одна задача — выбрать брокера, с которым он будет работать. Сейчас поиск арбитража все еще в приоритете инвесторов, однако торговый процесс, в рамках которого они добывают свой арбитраж, стал намного сложнее.

Современные декорации к сфере торговли ценными бумагами — высокофрагментированный рынок с ориентированными на прибыль торговыми площадками, которые активно сражаются между собой за ликвидность (которую привлекают в первую очередь высокочастотные трейдеры).

Новая среда ставит брокеров в довольно затруднительное положение. С одной стороны, им необходимо действовать в интересах своих клиентов и для их выгоды. Это обязывает их инвестировать в новые технологии для поиска доходности и защиты от высокочастотных трейдеров. К тому же, так как многие торговые площадки теперь выплачивают игрокам рибейт за привлечение ликвидности (как мы уже говорили, достающиеся в основном высокочастотным игрокам), оплата комиссий за выведение ликвидности с площадки ложится на наших брокеров.

И в то же время клиенты просят их сократить объем уплачиваемых комиссий.

Напряженное положение брокеров становится источником их конфликтов с клиентами. Сократить размер торговых комиссий разумеется возможно, их ставки разнятся в зависимости от площадки — однако для инвестора такой вариант может быть не самым выгодным в плане прибыли.

Искушенные инвесторы теперь требуют от брокеров детализированной информации о том, какие сделки для них совершаются, чтобы убедиться в том, что все на высшем уровне.

И эта информация действительно полезна для инвесторов — теперь они могут проводить более всесторонний анализ эффективности своей рыночной деятельности, в том числе оценивать и сравнивать эффективность работы самих брокеров, работающих на них.

Для наглядности давайте сравним схематичные изображения типичного рабочего процесса на фондовом рынке раньше:

и сейчас:

Наверное, больше не нужно дополнительных слов, чтобы охарактеризовать, как изменился рынок?

Суммируя все вышесказанное, давайте определимся, что же сейчас происходит с фондовым рынком и что предпринимают по этому поводу игроки? По иронии судьбы, если оставить за кадром все технологические “навороты”, мы получим не что иное, как старый добрый поиск арбитража и игру на опережение остального рынка. При этом, все игроки, в попытках адаптироваться к меняющимся реалиям, придерживаются той или иной стратегии поведения, основным образующим элементов которой является уровень, на котором они анализируют и используют имеющуюся у них информацию.

Полный спектр стратегий представлен в таблице ниже (“Стратегии адаптации игроков на рынке ценных бумаг”).

В светло-серую область в таблице можно отнести всех типичных инвесторов, выбравших для себя более или менее пассивную стратегию — или игнорирующего изменения вокруг себя (грубо говоря – претворяющего в жизнь «страусиную политику»), или использующего информацию только для решения базовых задач. Большинство высокочастотных трейдеров относится к светло-голубой области «Стратег» — они распоряжаются имеющейся информацией и строят на основе нее свою бизнес-модель. Пользуясь преимуществами, которые дает знание этой информации, и находя арбитраж, фирма продвигается все дальше по шкале адаптации.

Приведем небольшие пояснения к табличным показателям, которые измеряют эффективность деятельности фирмы:

1) Сложность: Это показатель того, на каком уровне используется информация при разработке плана действий. Неважно, что конкретно понимается под информацией, — коммерческие данные или общедоступные новости рынка, — суть в том, что она может использоваться более или менее «замысловато» — начиная от элементарных арифметических действий и заканчивая применением статистических методов в сочетании с глубоким стратегическим осмыслением.

С помощью простых арифметических операций можно получить лишь базовые показатели объема, потерь и выигрышей. Статистические методы позволяют получить более глубокие выводы, на основе которых может формироваться дальнейшая стратегия. Стратегический анализ посредством методов теории игр может предсказать реакцию остальных участников рынка на ту или иную выбранную стратегию.

2) Регулярность: Каждую торговую операцию инвестор может рассматривать не только с точки зрения прибыльности, но и как возможность для обучения. Сбор и обработка информации по каждой сделке может помочь инвестору понять, как эти же сделки могут сыграть в будущем. Чем более регулярен такой такой анализ, тем более релевантны и полезны будут выводы, которые получит инвестор.

3) Повторение: Осуществление любого анализа имеет смысл, если получаемые в его итоге выводы применяются. Фишка в том, чтобы использовать информацию для принятия определенных решений, результаты которых также в свою очередь анализируются и учитываются в будущем поведении. Таким образом, должен иметь место постоянный непрерывный цикл, приводящий к все более эффективной деятельности.

4) Сотрудничество: Обмен информацией по похожим вопросам (например, между институциональными инвесторами) мог бы привести к повышению эффективности деятельности всех участников рынка. Работая сообща, они могут делиться опытом и данными и в результате вырабатывать наиболее оптимальные стратегии защиты от вызовов рынка.

Фирмы, занимающиеся высокочастотным трейдингом, вероятнее всего остановятся в своей эволюции на стадии 4, “Стратег”, так как им не свойственно — и не выгодно! — делиться своей информацией; то как они осуществляют торговые операции — это их собственный интеллектуальный актив.

Институциональные инвесторы, напротив, обладают потенциалом, чтобы продвинуться до стадии 5, “Оптимизатор”. Для институциональных инвесторов интеллектуальным капиталом обычно является совокупность их инвестиционных решений, а не способы их осуществления. Поэтому они более готовы сотрудничать друг с другом и вырабатывать новые решения для защиты от стратегий, которые уменьшают их рыночное влияние.

Независимо от отношения инвестора к торговым стратегиям, — пользуется ли он технологическими достижениями или придерживается более традиционных методов ведения бизнеса, важно понимать, что технологически продвинутый трейдинг — это реалии сегодняшнего дня. Инвесторам необходимо в любом случае принимать их во внимание и не забывать о важных мерах защиты от потенциальных негативных влияний этих реалий, и в то же время развивать свое мастерство и экспертизу в поиске арбитража в условиях нового рынка.

Итак, что же мы имеем в сухом остатке после всего вышесказанного

.

Высокочастотный трейдинг — это легальная игра на опережение рынка… но и кое-что большее. На самом деле методы такого трейдинга уже настолько проникли в основы современного фондового рынка, что над любыми серьезными предложениями искоренить его остается только посмеяться.

В сущности, для этого придется нажать на большую красную кнопку перезагрузки всего рынка — ведь методы высокочастотного трейдинга используются уже не только трейдерами на микроуровне, но и лежат глубоко в основе принципов работы Федерального Резерва США и центральных банков множества стран. И в том числе по этой причине у многочисленных дискуссий чиновников, законодателей и лоббистов так и не было никакого практического итога.

Заключительная мысль нашей статьи такова — если для высокочастотного трейдинга все-таки настанут темные времена, лучше быть к ним готовыми. Не уверены, конечно, что это действительно поможет их преодолеть без потерь — ведь именно применение высокочастотного трейдинга существенно обусловило биржевой обвал в мае 2010 и общую дестабилизацю рынка после этого (проявившуюся в том числе в почти ежемесячных падениях), — с учетом этого угроза изгнания с рынка трейдеров, отвечающих, напомним, за 70% объема этого самого рынка, чревата последствиями, сравнимыми с крахом “Lehman Brothers”.

Постскриптум: Если у кого-то еще остались сомнения в том, что скрывается за термином высокочастотного трейдинга, предполагаем, что схема ниже развеет последние из них: